La société allemande de logiciels SUSE, valorisé à 2,72 milliards d'euros, va être rachetée par EQT, une socièté de capital-investissement.

La société allemande de logiciels SUSE, valorisé à 2,72 milliards d'euros, va être rachetée par EQT, une socièté de capital-investissement.La société de capital-investissement EQT a annoncé jeudi en fin de journée son intention de racheter SUSE dans le cadre d'une opération qui sera financée par un dividende spécial émis par la société de logiciels cotée à Francfort. EQT, qui détient environ 79 % de SUSE, offrira aux actionnaires 16 euros par action, soit une prime de près de 67 % par rapport au cours de clôture de jeudi, ce qui valorise la société à 2,72 milliards d'euros (2,96 milliards de dollars).

L'offre représente une baisse significative par rapport au prix d'introduction en bourse de 30 euros en mai 2021. Les actions de SUSE ont bondi de près de 60 % dans les premiers échanges à Francfort vendredi.

"Notre décision a mûri au cours des derniers mois", a déclaré Johannes Reichel, associé d'EQT.

Marcel, la société holding d'EQT, a déclaré dans un communiqué jeudi en fin de journée que sa décision faisait suite à des difficultés d'exécution et à plusieurs changements intervenus au cours des 12 derniers mois. Il a ajouté que cette situation avait été aggravée par la faible liquidité des actions de la société, ce qui a eu un impact sur les performances opérationnelles et l'évaluation du marché de SUSE.

SUSE, la société à l'origine de SUSE Linux Enterprise (SLE), Rancher et NeuVector et leader mondial des solutions d'entreprise open source, annonce que son actionnaire majoritaire Marcel LUX III SARL (Marcel) a l'intention de privatiser la société en la retirant de la Bourse de Francfort par le biais d'une fusion avec une entité luxembourgeoise non cotée sous la forme juridique d'une S.A.

Marcel, une société holding légalement contrôlée par des entités du fonds EQT VIII (désigné ici, avec Marcel, comme EQT Private Equity), qui sont à leur tour gérées et légalement contrôlées par des sociétés affiliées à EQT AB, dont le siège social se trouve à Stockholm, en Suède, détient environ 79 % des actions de SUSE.

EQT Private Equity a annoncé son intention de lancer une offre publique d'achat volontaire aux autres actionnaires de SUSE (l'offre) pour acheter leurs actions avant la radiation de la cote. Le prix de l'offre par action SUSE à payer par Marcel sera de 16,00 EUR moins le montant brut par action SUSE d'un dividende intérimaire à payer par SUSE à tous les actionnaires. Le prix de 16,00 EUR représente une prime d'environ 67 % par rapport au cours de clôture de l'action XETRA de 9,605 EUR le 17 août 2023.

Le conseil d'administration et le conseil de surveillance de SUSE soutiennent l'opportunité stratégique que représente le retrait de la société de la cote, car cela permettra à SUSE de se concentrer pleinement sur ses priorités opérationnelles et sur l'exécution de sa stratégie à long terme. À cette fin, SUSE a conclu un accord-cadre de transaction (TFA) avec Marcel pour faciliter la transaction, y compris par le paiement du dividende intérimaire. Le dividende intérimaire sera versé à tous les actionnaires avant le règlement de l'offre et permettra à Marcel de financer son achat d'actions SUSE dans le cadre de l'offre et certains coûts de transaction qu'elle a encourus.

Le montant du dividende intérimaire (et donc le prix de l'offre) ne sera déterminé qu'après la fin de la période d'acceptation sur la base du ratio d'acceptation de l'offre.

EQT Private Equity a souligné son engagement à soutenir l'entreprise sur le plan stratégique et financier, et à coopérer étroitement avec le PDG de SUSE et son équipe de direction.

"Je suis convaincu de l'opportunité stratégique que représente la privatisation de la société, elle nous offre le cadre idéal pour développer l'entreprise et mettre en œuvre notre stratégie avec la nouvelle équipe de direction en place", a déclaré Dirk-Peter van Leeuwen, président-directeur général de SUSE. "Le partenariat entre EQT Private Equity et SUSE dans un cadre privé a déjà été fructueux et nous nous réjouissons du potentiel à long terme de l'entreprise et de la poursuite de notre collaboration."

Le calendrier de la transaction :

La structure de la transaction :

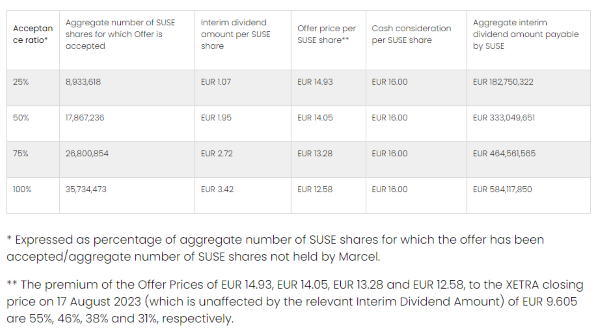

À titre d'illustration, le tableau ci-dessous présente le montant brut du dividende intérimaire par action et d'autres paramètres clés pour différents ratios d'acceptation hypothétiques sur la base du nombre actuel d'actions SUSE en circulation.

La réalisation de l'offre sera subordonnée à la réception par Marcel d'un dividende intérimaire pour les actions SUSE qu'il détient, suffisant pour financer le prix de l'offre pour toutes les actions SUSE apportées et certains coûts de transaction encourus par Marcel.

À propos de SUSE

SUSE est un leader mondial en matière de solutions open source innovantes, fiables et sécurisées pour les entreprises. Plus de 60 % des entreprises du classement Fortune 500 font confiance à SUSE pour gérer leurs charges de travail critiques. À l'origine de Rancher, NeuVector et SUSE Linux Enterprise (SLE), SUSE collabore avec des partenaires et des communautés pour permettre à ses clients d'innover partout, du datacenter à l'informatique en nuage, en passant par la périphérie et au-delà. SUSE remet l'"ouvert" dans l'open source, donnant aux clients la possibilité de relever les défis de l'innovation aujourd'hui et la liberté de faire évoluer leur stratégie et leurs solutions demain. La société emploie plus de 2 400 personnes dans le monde et est cotée à la bourse de Francfort. Pour plus d'informations, visitez le site www.suse.com.

Marcel, une société holding légalement contrôlée par des entités du fonds EQT VIII (désigné ici, avec Marcel, comme EQT Private Equity), qui sont à leur tour gérées et légalement contrôlées par des sociétés affiliées à EQT AB, dont le siège social se trouve à Stockholm, en Suède, détient environ 79 % des actions de SUSE.

EQT Private Equity a annoncé son intention de lancer une offre publique d'achat volontaire aux autres actionnaires de SUSE (l'offre) pour acheter leurs actions avant la radiation de la cote. Le prix de l'offre par action SUSE à payer par Marcel sera de 16,00 EUR moins le montant brut par action SUSE d'un dividende intérimaire à payer par SUSE à tous les actionnaires. Le prix de 16,00 EUR représente une prime d'environ 67 % par rapport au cours de clôture de l'action XETRA de 9,605 EUR le 17 août 2023.

Le conseil d'administration et le conseil de surveillance de SUSE soutiennent l'opportunité stratégique que représente le retrait de la société de la cote, car cela permettra à SUSE de se concentrer pleinement sur ses priorités opérationnelles et sur l'exécution de sa stratégie à long terme. À cette fin, SUSE a conclu un accord-cadre de transaction (TFA) avec Marcel pour faciliter la transaction, y compris par le paiement du dividende intérimaire. Le dividende intérimaire sera versé à tous les actionnaires avant le règlement de l'offre et permettra à Marcel de financer son achat d'actions SUSE dans le cadre de l'offre et certains coûts de transaction qu'elle a encourus.

Le montant du dividende intérimaire (et donc le prix de l'offre) ne sera déterminé qu'après la fin de la période d'acceptation sur la base du ratio d'acceptation de l'offre.

EQT Private Equity a souligné son engagement à soutenir l'entreprise sur le plan stratégique et financier, et à coopérer étroitement avec le PDG de SUSE et son équipe de direction.

"Je suis convaincu de l'opportunité stratégique que représente la privatisation de la société, elle nous offre le cadre idéal pour développer l'entreprise et mettre en œuvre notre stratégie avec la nouvelle équipe de direction en place", a déclaré Dirk-Peter van Leeuwen, président-directeur général de SUSE. "Le partenariat entre EQT Private Equity et SUSE dans un cadre privé a déjà été fructueux et nous nous réjouissons du potentiel à long terme de l'entreprise et de la poursuite de notre collaboration."

Le calendrier de la transaction :

- Le document relatif à l'offre sera publié par Marcel en temps voulu, suivi d'une période d'acceptation d'au moins quatre semaines.

- Le règlement de l'Offre devrait intervenir dans la première quinzaine d'octobre 2023.

- Après le règlement de l'Offre, une assemblée générale extraordinaire de SUSE qui se tiendra au cours du quatrième trimestre civil de 2023 décidera de la fusion de SUSE avec une entité luxembourgeoise non cotée.

- Cela entraînera le retrait de SUSE de la cote de la Bourse de Francfort.

La structure de la transaction :

- SUSE a conclu un accord de transfert avec Marcel.

- Selon les termes de cet accord, SUSE s'est engagée à déclarer et à payer un dividende intérimaire à tous les actionnaires, qu'ils acceptent ou non l'offre.

- Le dividende intérimaire par action SUSE sera déterminé et payable après l'expiration de la période d'acceptation de l'offre.

- Le paiement du dividende intérimaire sera financé par SUSE au moyen d'une combinaison de liquidités existantes et d'emprunts supplémentaires.

- Tout emprunt supplémentaire prendra la forme de prêts contractés par des sociétés du groupe SUSE, à concurrence de 500 millions d'euros. Le montant des emprunts contractés ne sera déterminé qu'après l'expiration de la période d'acceptation de l'offre.

- Les actionnaires ne sont pas tenus d'accepter l'offre. EQT Private Equity n'a pas l'intention de procéder à un retrait obligatoire. Par conséquent, les actionnaires qui souhaitent rester investis dans SUSE dans un cadre privé peuvent le faire.

À titre d'illustration, le tableau ci-dessous présente le montant brut du dividende intérimaire par action et d'autres paramètres clés pour différents ratios d'acceptation hypothétiques sur la base du nombre actuel d'actions SUSE en circulation.

La réalisation de l'offre sera subordonnée à la réception par Marcel d'un dividende intérimaire pour les actions SUSE qu'il détient, suffisant pour financer le prix de l'offre pour toutes les actions SUSE apportées et certains coûts de transaction encourus par Marcel.

À propos de SUSE

SUSE est un leader mondial en matière de solutions open source innovantes, fiables et sécurisées pour les entreprises. Plus de 60 % des entreprises du classement Fortune 500 font confiance à SUSE pour gérer leurs charges de travail critiques. À l'origine de Rancher, NeuVector et SUSE Linux Enterprise (SLE), SUSE collabore avec des partenaires et des communautés pour permettre à ses clients d'innover partout, du datacenter à l'informatique en nuage, en passant par la périphérie et au-delà. SUSE remet l'"ouvert" dans l'open source, donnant aux clients la possibilité de relever les défis de l'innovation aujourd'hui et la liberté de faire évoluer leur stratégie et leurs solutions demain. La société emploie plus de 2 400 personnes dans le monde et est cotée à la bourse de Francfort. Pour plus d'informations, visitez le site www.suse.com.

EQT financera le rachat des actionnaires par le biais d'un dividende intérimaire émis par SUSE, qui sera lui-même financé par les liquidités disponibles et des prêts d'une valeur maximale de 500 millions d'euros. Reichel, d'EQT, a déclaré que la société de capital-investissement n'était pas pressée de se retirer de SUSE.

"Je ne pense pas que nous vendrons dans les 12 prochains mois, mais nous ne resterons probablement pas investis pendant encore quatre ans", a-t-il déclaré.

SUSE, dont le siège social se trouve désormais au Luxembourg, est un éditeur de logiciels d'entreprise dont les logiciels libres permettent d'exécuter des applications sur des serveurs cloud, des ordinateurs centraux et des appareils en périphérie des réseaux.

Source : SUSE

Et vous ?

Quel est votre avis sur cette affaire ?

Quel est votre avis sur cette affaire ?Voir aussi :

La société de l'open source SUSE rachetée à 2,5 milliards USD, mais l'éditeur de la distribution SUSE Linux Enterprise rassure ses utilisateurs

La société de l'open source SUSE rachetée à 2,5 milliards USD, mais l'éditeur de la distribution SUSE Linux Enterprise rassure ses utilisateurs SUSE investit 10 millions de dollars pour créer un fork de RHEL et proposer une alternative à CentOS Stream sans restrictions à l'intention des entreprises mais aussi de la communauté

SUSE investit 10 millions de dollars pour créer un fork de RHEL et proposer une alternative à CentOS Stream sans restrictions à l'intention des entreprises mais aussi de la communauté Oracle, SUSE et CIQ répondent aux changements annoncés par Red Hat avec l'OpenELA, une initiative visant à fournir aux organisations des sources pour créer des distributions compatibles avec RHEL

Oracle, SUSE et CIQ répondent aux changements annoncés par Red Hat avec l'OpenELA, une initiative visant à fournir aux organisations des sources pour créer des distributions compatibles avec RHEL

Vous avez lu gratuitement 1 108 articles depuis plus d'un an.

Soutenez le club developpez.com en souscrivant un abonnement pour que nous puissions continuer à vous proposer des publications.

Soutenez le club developpez.com en souscrivant un abonnement pour que nous puissions continuer à vous proposer des publications.